İbn-î Haldun ya da Türkçe ifadesiyle Haldun'un Oğlu 1332 ila 1406 yıllarında yaşamış bir tarih filozofu ve din adamıdır. Asıl adı Abdurrahman olduğu halde, Endülüs’te saygı ifadesi olarak Haldûn ismi kullanılmıştır. Baba adı Muhammed olmasına rağmen, Haldunoğulları ailesinden olduğu için İbn-î Haldun (Haldun’un Oğlu) şeklinde söylenmiştir.

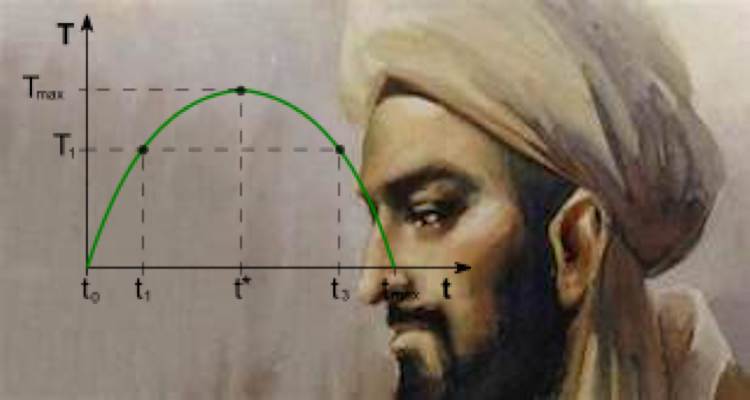

Mali literatürde İbn-î Haldun denince öncelikle Arthur Laffer’in şekillendirdiği “Laffer Eğrisi” akla gelir. Esasen Laffer eğrisi olarak ifade edilen grafik, yaklaşık 600 yıl öncesi 14. Yüzyılda İbn-î Haldun’un vergi oranları ile vergi hasılatı arasındaki ilişkiyi anlatımının grafikle ifadesidir.

Vergi oranları ile vergi gelirleri ilişkisi

Çok sınırlı da olsa, bazı kaynaklarda bu eğri Haldun-Laffer eğrisi olarak ifade edilmiştir. İbn-i Haldun, mali literatürde vergi oranları ile vergi hasılatı arasındaki ilişkiye Laffer’den 600 yıl önce dikkat çektiğine göre, bu eğrinin ifadesinde İbn-i Haldun’un adının geçmesi evrensel bilim etiği açısından gerekli ve zorunludur. Aksi halde açık bir fikir/görüş intihali ortaya çıkar. Konumuz bu hususun detaylarını tartışmak olmamakla birlikte, Haldun-Laffer Eğrisi ifadesindeki yanlışlığa da dikkat çekmek istedik.

Bilindiği üzere kökü Arapça olan “ibn” sözcüğü oğul anlamına gelir. İbn-i Haldun da Haldun’un Oğlu anlamı taşır. “Haldun-Laffer” ifadesiyle İbn-i Haldun’un ailesi /babası anlamı kullanılmış olacağından, fikrin asıl sahibi olan “İbn-i Haldun”’u içermeyecektir. Bu yüzden “İbn-i Haldun-Laffer” eğrisi olarak ifade edilmesi durumunda, vergi oranları ile vergi hasılatı arasındaki ilişkiyi 14. Yüzyılda İbn-i Haldun’un açıklaması, 20 Yüzyılda da Arthur Laffer’in bu görüşleri grafikle ortaya koyması ifade edilmiş olacaktır.

Bu yazının esas konusu İbn-i Haldun’un vergiye ilişkin görüşlerini aktarmak olduğundan konuyu uzatmadan İbn-i Haldun’un Mukaddime adlı eserinde yer alan ve yukarıdaki grafiğin kaynağını oluşturan, vergiye dair görüşlerine geçelim.

Vergilerin az veya çok oluşunun sebepleri

Mukaddime 38. Fasılda “Vergiler, vergilerin az veya çok oluşunun sebeplerine dair” başlığı altında şu hususlara yer verilmiştir.

Bil ki, devletin başlangıcında halka yüklenen vergiler az, ancak toplanan vergiden elde edilen yekûn çoktur. Bunun sebebi şudur: Eğer başlangıçta devlet dinin emirlerine göre hareket ediyorsa, halka sadece zekât, haraç ve cizye gibi şer’i vergiler yükler. Ki bunlar da hafif vergilerdir. Çünkü bilindiği gibi maldan alınan zekâtın miktarı çok azdır. Aynı şekilde tarım ürünlerinden, hayvanlardan alınan zekâtın, haracın, cizyenin ve diğer bütün şer’i vergilerin miktarı da azdır. Bunlardan her birinin aşılamayacak sınırları vardır.

Eğer devlet galip gelme ve asabiyet esaslarına göre hareket ediyorsa, o halde – daha önce de söylediğimiz gibi – devletin başlangıcında mutlaka bedevilik hali söz konusudur. Bedevilik ise kolaylığı, iyiliği, insanları korumayı ve insanların mallarından uzak durmayı (mallarını haksızlıkla ellerinden almamayı) gerektiriyor. Bu yüzden halkın toplam mallarından alınan vergi miktarı çok azdır. Miktar az olunca insanlar şevkle çalışır, ülke mamur hale gelip kalkınır, üretim artar ve müreffeh bir yaşama kavuşurlar. Ülke mamur hale gelip kalkınınca da vergi alınacak malların sayısı artar ve böylece elde edilen toplam vergi çoğalır.

Devletin yoluna devam etmesi, hükümdarların birbirini takip etmesi ve yönetimde akılcılığın hakim olmasıyla, sadelik ve insanların mallarından uzak durma gibi bedevilik özellikleri kaybolur. Bunun yerine akılcılığı esas alan koyu bir saltanat gelir. Bu dönemde devletin başındakiler bilgiçlik özelliklerine bürünürler, nimetlere ve lükse dalarlar, pahalı alışkanlıkları ve ihtiyaçları çoğalır.

Sonuçta çiftçilerin ve diğer kesimlerin üzerindeki vergi yükünü artırma yoluna giderler. Daha çok vergi geliri elde etmek için, her kalemdeki vergileri büyük miktarlarda artırırlar. Aşağıda değineceğimiz gibi, her alışverişe vergi koyarlar.

Sonra devleti idare edenlerin lükslerinin ve ihtiyaçlarının artışına bağlı olarak, vergiler de sürekli olarak kademe kademe artar. Ancak halk üzerindeki vergiler o kadar ağır olmasına rağmen, bu vergilere katlanırlar ve sanki alışılmış bir yükümlülük haline gelir. Çünkü artışlar çok az miktarlarda kademe kademe yapıldığı için, halk bu artışların kim tarafından yapıldığının veya bu vergilerin kim tarafından konulduğunun farkına bile varmaz. Sadece, bütün vergilerin, halkın alışılagelen bir yükümlülüğü olduğu bilinir.

Ancak, sürekli olarak artan vergiler, zamanla itidal ve kabul edilebilirlik sınırlarını aşar. Sonuçta halkın çalışma ve üretim şevki kaybolur. Çünkü ödedikleri vergiler ile kendi ellerinde kalan gelirleri karşılaştırdıklarında, (çalışmalarının karşılığı olarak) çok az bir menfaat elde ettikleri görülür. Bu durum onların kazanç elde etme emellerini yok eder ve böylece çok sayıda kişi çalışmaktan ve üretimden tamamen el çeker. Sonuçta tek tek fertlerden toplanan vergilerin azalmasıyla toplam vergi gelirleri de azalır. Ancak idareciler vergi miktarını daha da artırırlar ve bununla azalan vergi gelirlerinin düzeleceğini sanırlar. Ve nihayet vergi miktarları ulaşabileceği en üst sınıra dayanır. Çünkü artık üretim masrafları ve vergilerin her şeyi alıp götürdüğü ve geriye hiçbir menfaatin kalmadığı bir aşamaya gelinir.

Toplam vergi gelirlerinin iyileştirileceği zannıyla, vergi oranlarındaki artış ve vergi gelirlerindeki düşüş, -üretimden elde edilecek bütün menfaat beklentilerinin yok olmasına bağlı olarak- toplumun (ve ülke ekonomisinin) zayıflayıp gerilemesine kadar devam eder. Ancak sonuç itibariyle bu durumun vebali ve zararları devlete döner. Çünkü toplumun iyi durumu, kalkınmışlığı ve üretici durumda bulunmasının faydası da devletin yararınadır. Eğer bütün bunları anladıysan, üretim ve kalkınmada en güçlü etkinin, üreticilere yüklenecek vergi oranlarının mümkün olduğu ölçüde az olması gerektiğini bilirsin. Çünkü bu durumda insanlar kâr ve menfaat elde edeceklerini bildikleri için üretime yönelirler. Bütün eksikliklerden uzak olan yüce Allah her işin idaresini elinde tutar. “Her şeyin mülkü (ve idaresi) onun elindedir.”